クリスマス?なにそれ美味しいの?

さて、前回は長期投資の目的とそれを達成するための銘柄の選び方があるよってところまで話しました。

今回はグラフを多く用意してお話しますが、元データはこちらのスプレッドシートにありますので参考にしたい方はどうぞ。

日本の証券会社は使わない

どの銘柄を買うべきか、銘柄の話をするその前に、これから運用していく株をどこで購入するか、その証券口座の選び方について話します。

基本的には、DRIPのできる証券口座を利用します。

DRIPって、Wikipediaに日本語のページすら載っていなくて残念なんですけど、

「Devidend ReInvestmemt Pran」、日本語で「配当再投資プラン」とでも訳せばいいですかね。

受け取った配当をそのまま株の購入に充てることができるという仕組みで、

購入の際に手数料がかからず、さらに小数点以下の株も購入できるというメリットがあります。

こちらは最近いい感じに値下がり気味のグラクソ・スミスクラインです。

(なぜ値下がりが「いい感じ」なのかは後述。)

私がこの株を購入したのは1番下の46株1回のみですが、

その上に配当を再投資して購入した株がずらっと並んでいます。

その全てが1株にも満たない端株ですが、今では合計4株ちょいとなり全体の10%弱を占めるほどになっています。

この制度のいいところは、DRIPで自動的に買った株に対しても配当金が支払われていくため、

複利で資金が増えていくことにあります。

アインシュタインをして「『複利』は人類史上最大の発見」と言わしめるほどの威力を持つ複利。

スプレッドシートに「単純保有とDRIPの差」というシートがありますが、

ただ単に配当を受け取っているだけの場合とDRIPで再投資している場合とでは、

長期保有した場合の総額にはこのような差が生まれます。

ほぼ2倍。

これは使わない手は無いですね。

DRIPはこれを自動で、しかも手数料無料でやってくれます。(対応していない銘柄もありますが)

残念ながら日本の証券会社でこれをやってくれるところは存在しないので、

少し敷居は高いですがFirstradeのような米国の証券会社を利用することを推奨します。

どうしてもというのであれば日本の証券会社で手動で買ってもいいですが、パフォーマンスは落ちてしまいます。

DRIPできていれば株価が下がっても問題ない

DRIPすることで複利で増えていくことは理解できました。

ただ、これも株価の上下がない場合の話です。

株価の下落リスクにはどうやって対処するの?というところが気になるところですが、

基本は何もせずにホールドします。

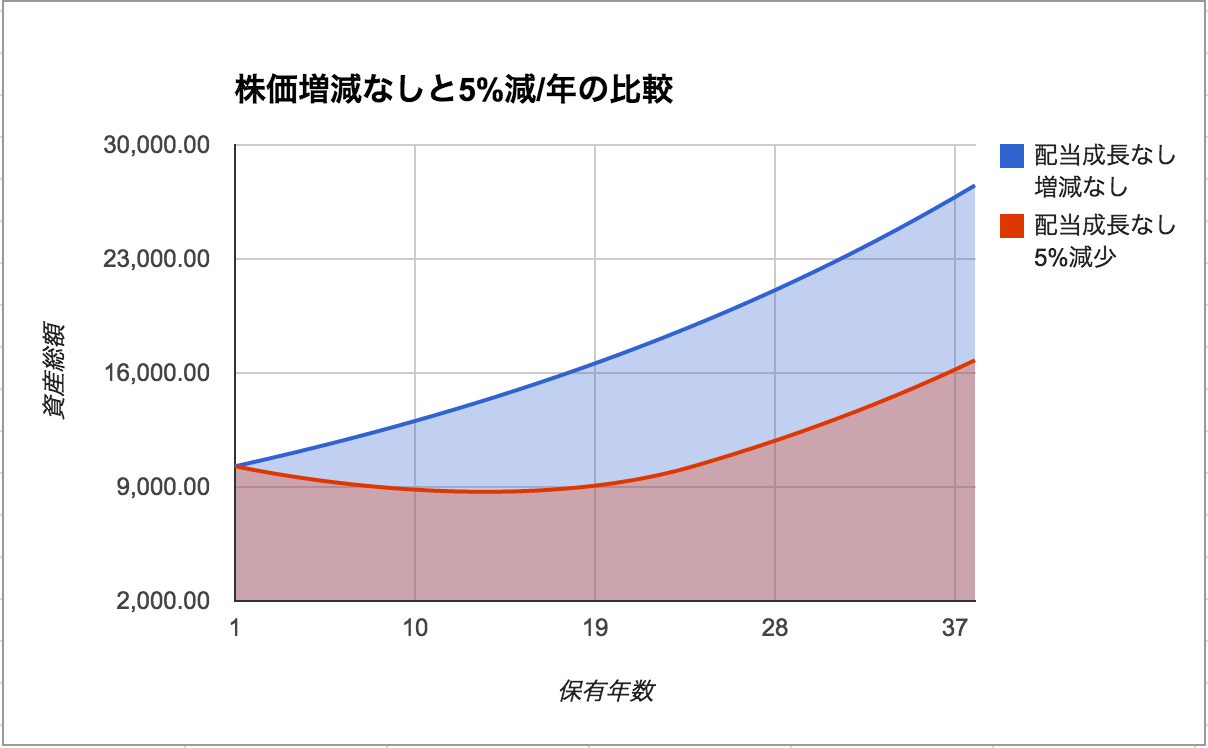

ここで、「株価が毎年5%下がり続けた場合」にDRIPしていると38年後にどうなるかを見てみましょう。

株価が毎年5%下がり続けると、購入当初に100ドルあった株価が38年でたった15ドルになってしまいます。

配当は3%で最大配当利回りが株価の10%に制限される場合、このような資産曲線になります。

もちろん株価変動がない場合よりも目減りしますが、

24年目を堺に元本を回復して38年目には元本の1.6倍にまで上昇します。

株価は下がり続けているのに不思議ですね。

これは、株価が下がることによって配当で購入できる株式数が増えていることが原因です。

ドルコスト平均法のような考え方ですが、これによって株価が下がっても長期では利益を上げることができるようになります。

配当成長株を選ぶ

ここまで聞くと、購入銘柄を選定するにあたり「配当が多くてDRIPに対応している銘柄を買えばいいんでしょ?」となりがちですが、

そうではありません。

もう一つの要素として「配当成長株」を選ぶという視点が大事になります。

2chとかでもシーゲル派の株式投資で代表的な銘柄がいくつか紹介されています。

例えば、スレでも紹介されているマクドナルド(MCD)の配当履歴を見てみましょう。

| 年度 | 配当 |

|---|---|

| 2004 | 0.55 |

| 2005 | 0.67 |

| 2006 | 1 |

| 2007 | 1.5 |

| 2008 | 1.625 |

| 2009 | 2.05 |

| 2010 | 2.26 |

| 2011 | 2.53 |

| 2012 | 2.87 |

| 2013 | 3.11 |

| 2014 | 3.29 |

2004年に1株あたり0.55ドルだった配当が2014年には3.29ドルになっていますね。

株価の上昇率も平均して113%ほどですが、それ以上に配当は122%もの速度で上昇しています。

直近では速度は緩くなっているものの、ここ5年の平均配当成長率は約10%です。

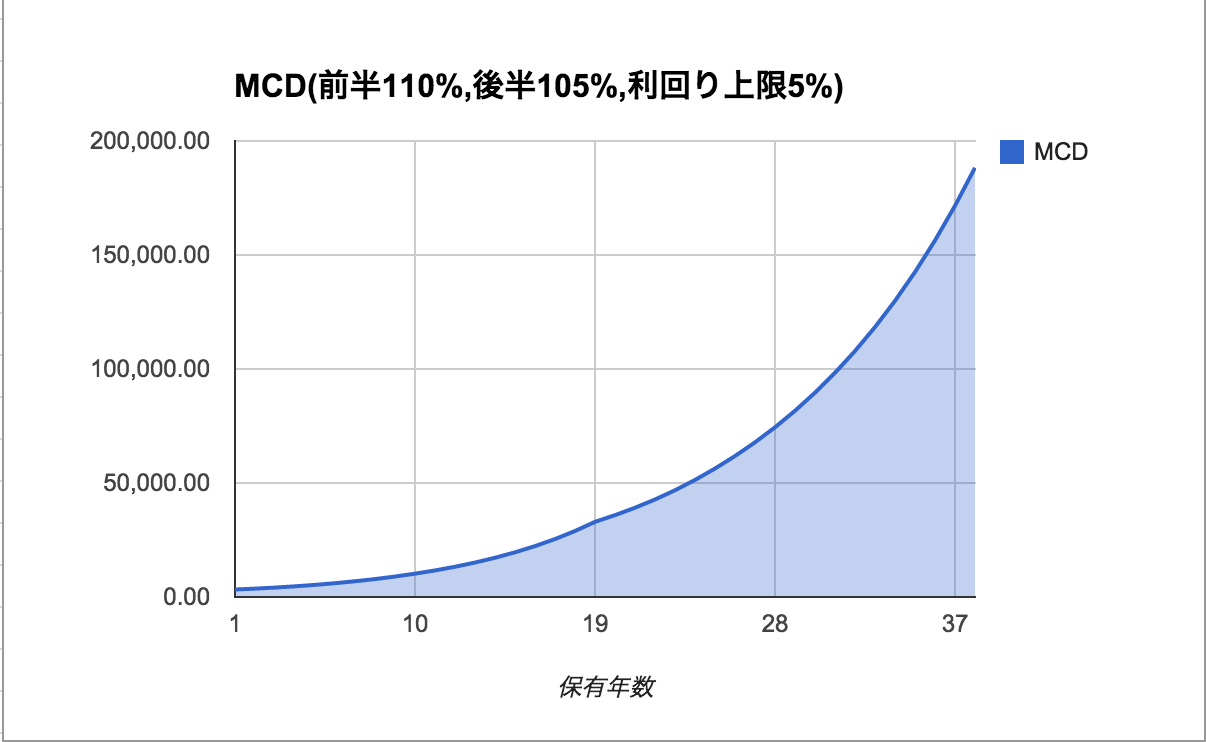

もし、配当が年10%の速度で上昇し続けた場合、株価が前半110%の速度で上昇し、後半減速して105%の上昇をした場合、

配当利回りを最大年5%と少々厳し目にしてどのように変動するかを見てみましょう。

ちょっとありえない伸びですね。 60倍以上になっています。

まぁずっと株価上がったり配当成長率10%が維持できるわけねーだろって話ではありますが、

ここ数年がそうだったのですからありえない話でもありません。

このように、ただ単に配当をDRIPするのではなく、配当が成長している株に絞って購入することで、

長期的なリターンを大きくすることが可能になります。

配当成長株は短期で下がって長期で上がるのがいい

配当成長株に限って話をすると、「株価が上昇する銘柄を買わなければならない」という固定観念を捨てることになります。

なぜなら、配当成長株は短期で下がって長期で上がるパターンが一番リターンが大きいからです。

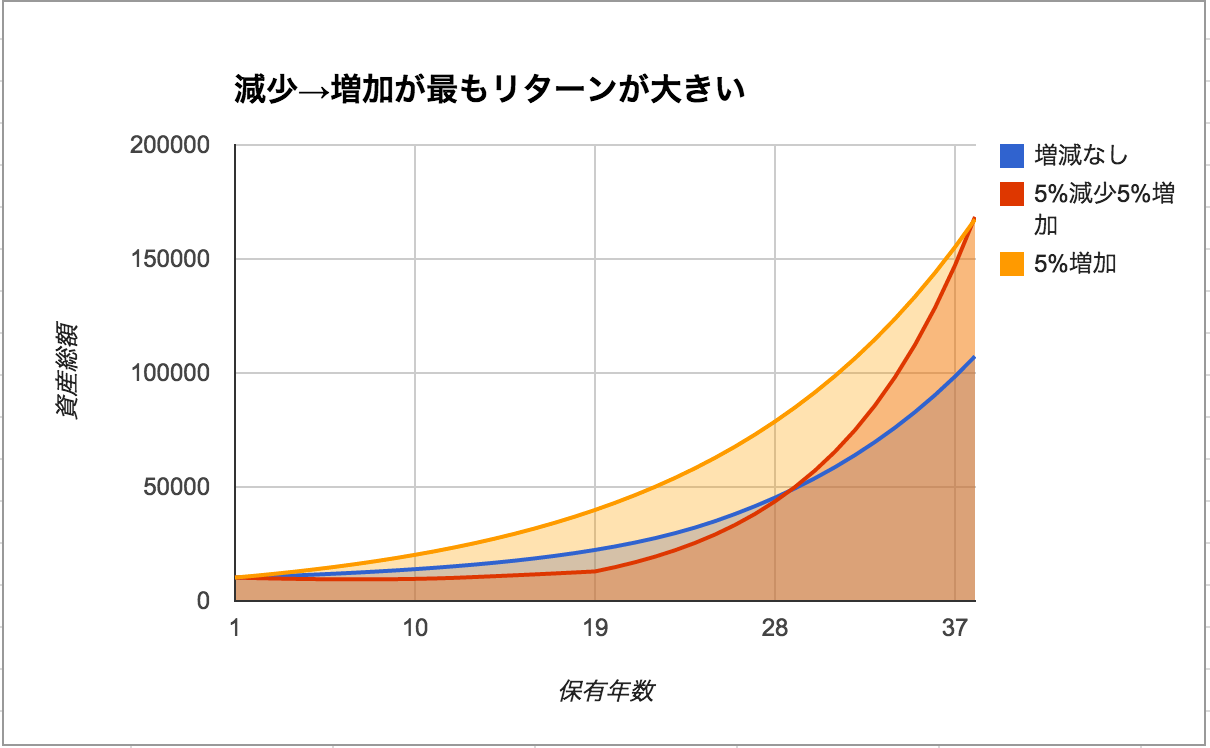

初期配当3%、配当成長率が5%の銘柄で、配当利回りを最大10%とした際に、

- 前半後半で株価が変わらないパターン

- 前半で5%ずつ下降して後半で5%ずつ上昇するパターン

- 常に5%ずつ上昇するパターン

の資産推移をまとめたものがこちらです。

グラフではわかりにくいですが、最終的に前半で5%ずつ下降して後半で5%ずつ上昇するパターンが一番リターンを多く得ています。

これは株価が減少した時に多くの株をDRIPで購入でき、それが後半上昇したためです。

株価自体は上昇を続けたものと比べて1/6しかありませんが、それを凌ぐリターンがある。

株価の上下に振り回されなくてもいい。

こういうマインドで投資ができるのも配当成長株投資のいいところです。

このリターンを得るには今から仕込んでおかないといけない。

グラフを再度見てもらうとわかると思いますが、

この投資法によって大きなリターンが得られるのは20年〜30年経ってからです。

特に直近で株価が値下がりをしてしまった場合、10年以上元本割れをしてしまうパターンもあります。

なので、この投資法は50歳やそこらの余裕ができはじめた時に始めても遅いです。

20台の今から始めなければリターンを得られない可能性もあります。

なるべく早く始めましょう。

なお、今まで見てきたグラフはDRIP以外追加投資を全くしていません。

我々は働いているので、相当余計な出費をしていない限り年を経るごとに追加投資をすることができるはずです。

その際に今保有している銘柄ではなく他の銘柄へ分散投資を行っていくことで、リスクを減らすことができるようになります。

今まで出してきた例では毎年5%の減少とか生ぬるいことを言っていましたが、

現実の投資の世界では最近の原油関連銘柄のように数ヶ月で半値以下に下がるような銘柄もあります。

その1銘柄しか持っていなかったら資産はこれで半分になってしまいますが、40銘柄に分散していれば影響は全資産の2%に満たないレベルです。

追加投資はDRIPがやってくれると考えてできるだけ多くの配当成長銘柄に投資しましょう。

さて次回は、配当成長銘柄を選定する際に気をつけるべきたったひとつのことについてお話します。

なんかだんだん胡散臭いブログになってきてるな…

コメント